GLOBIS Articles

- イノベーション

- 知見録PICK UP

投稿日:2024年05月16日

投稿日:2024年05月16日

ヒットIP争奪戦――終わらないゲームの業界再編

- 中村 香央里

- グロービス経営大学院 テクノベート経営研究所 副主任研究員

ゲーム業界は、買収に巨額のカネが飛び交い、マーケットは拡大し続け、コンテンツもビジネスもどんどん進化している超成長市場である。にも関わらず、ゲーム関連業界で評価額100億ドル以上の巨大スタートアップ=デカコーン企業は2社しかない。

今回はゲームビジネスが拡大してきた経緯と現在のゲーム業界の産業構造、ヒットゲームの「条件」について、解説する。

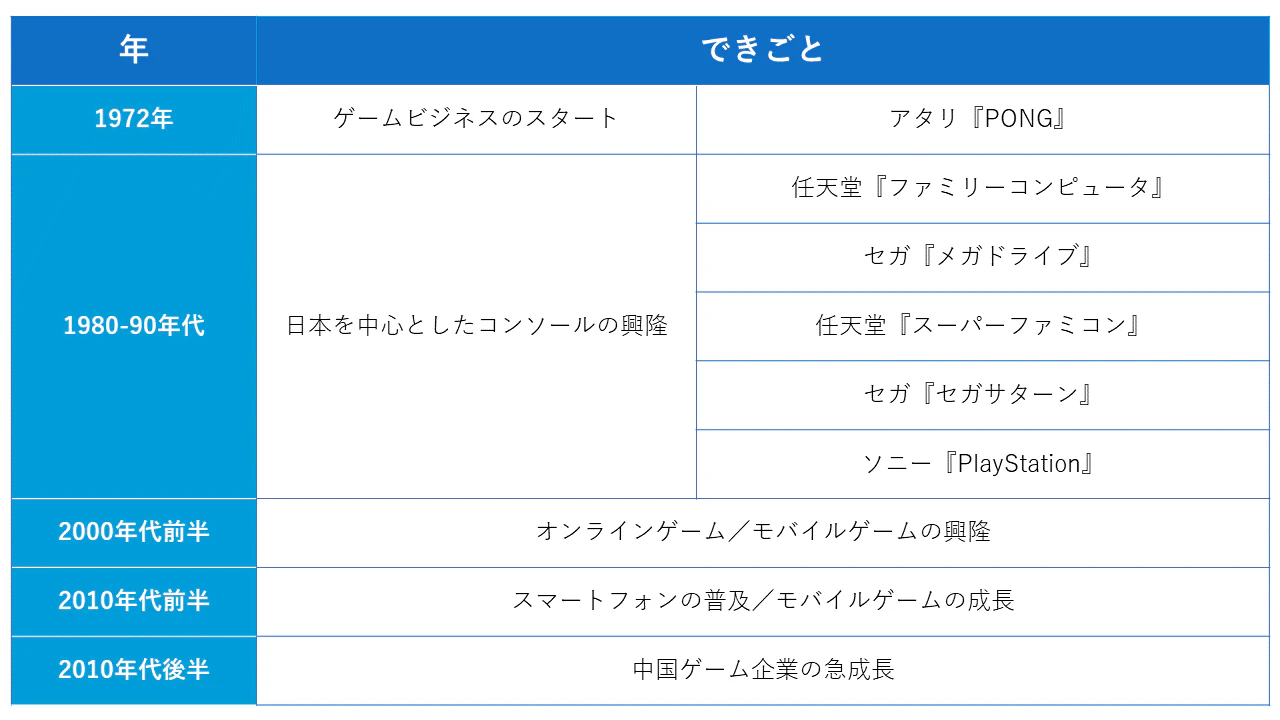

ゲーム史=テクノロジー最前線での進化の軌跡

まずは今のゲームビジネスの構造を読み解くにあたって、ゲームがグローバルビジネスにまで拡大した経緯から振り返ろう。

アーケードからコンソールへ

ゲームの歴史は長く、1972年にまでさかのぼる。米アタリ社の『PONG』というゲームが世界で初めて商業的成功を収め、ゲームビジネスが始まった。ゲームセンターや喫茶店で遊べるアーケードゲームでプレイヤーが増えていった。

その後、1983年には任天堂がファミリーコンピュータの販売を開始し、以降はコンソール(家庭用ゲーム機)がゲームビジネスの中心となる。コンソール時代の主戦場は日本だった。セガのメガドライブなど多種多様なコンソールを各社が競うように開発し世界で販売した。

大容量化と演算機能の向上、映像や音楽の最新技術の搭載でゲームは進化した。家で長時間遊べるため、RPGやシミュレーションなどのジャンルが発展し、ゲーム開発は制作チームも予算も大規模化していった。

オンライン化とモバイル進化による変革

熾烈なコンソール戦争の結果、現在の寡占3社(任天堂、ソニー、マイクロソフト)が最後に残った2000年代前半、大きな変化が2つあった。インターネットの拡大と、携帯電話の普及だ。PCゲームを皮切りにオンラインゲームが始まり、ゲームデバイスにモバイルが追加された。

世界では旧型の携帯電話が普及し、徐々にスマホへと移行するまで、モバイルゲーム市場は緩やかに拡大した。携帯電話の容量は増え、通信は高速化し料金も安価になっていった。環境が整うにつれ、移動時間や隙間時間などでゲーム時間は伸び、カジュアルゲームがユーザーを増やした。

プレイは基本無料でアイテム課金するフリーミアムが採用され、現在の主流となっている。

この時期、ガラパゴス日本ではスマホの前にフィーチャーフォン(ガラケー)が急速に普及し、ソーシャルゲームが一世を風靡した。ガチャやアバター装備品などへの課金で市場を広げた。

「世界で稼げる」ビジネスへ

その後、日本でもガラケーからスマホへと移行し、モバイルゲームの中心はApp StoreやGoogle Playとなった。プラットフォームを介してゲーム企業が世界で稼げる環境が整った。

モバイルゲームのグローバルプレイヤーが次々と生まれる中、2010年代後半には規制で遅れを取っていた中国ゲーム企業が急成長し、上位ランキングに並び始める。

ゲーム市場は超レッドオーシャン

現在でもまだ拡大と競争が続いているが、前述の通り、巨大スタートアップは2社。『フォートナイト(Fortnite)』で有名なエピックゲームズ(Epic Games)と、オンラインゲーム中のコミュニケーションツールとして人気のディスコード(Discord)だ。

上位プレイヤーは固定化している。競争が収束に向かいつつある理由は、ゲームの産業構造にある。

前回、世界中で開発数が伸びていることを解説した。開発の民主化とユーザーの増加というゲーム市場の変化は一見ビジネスチャンスとも取れるが、実態はレッドオーシャン化が激化しているに過ぎない。数多くのゲームが世に出されてもヒットはほんの一握りである。

さらにゲーム市場はM&Aが盛んで業界再編が数十年続いている。ゲーム業界というレッドオーシャンでは、ゲームクリエイターや小規模ゲーム制作スタジオなどの小さい魚がわんさか生息し、ヒットすると中くらいの魚(ゲーム開発企業)がそれを食べ、その中くらいの魚を巨大魚がもりもり食べる、超サバイバルゲームがそこら中で起きているのだ。

.jpg?q=75&fm=webp)

たびたび起きる大型M&A

ゲーム市場では買収件数が多いだけでなく、金額も大きい。例えば、マイクロソフトに10兆円で買収されたアクティビジョン・ブリザード(Activision Blizzard)は、ゲーム業界でトップグループの一角を担うゲームメーカーだ。『コール オブ デューティ(Call of Duty)』や『ワールド・オブ・ウォークラフト(World of Warcraft)』などの著名タイトルをいくつも保有し、2015年にはモバイルゲームで世界トップのキング(King)を買収していた。

2023年秋に流出した社内資料では任天堂の買収を検討していたことが判明。また、アクティビジョン・ブリザード買収の際には、並行してスクウェア・エニックスやセガの買収も検討していたことが、独占禁止を巡る米連邦取引員会との裁判中に明らかになっている。

ディスコードはマイクロソフトから100億ドルの買収提案を持ちかけられ、断った過去がある。先日話題になった『パルワールド』を開発するポケットペアも、すでにマイクロソフトによる買収を確実視する報道が出ている。

マイクロソフトだけではない。昨年、日本のセガも『アングリーバード』の開発企業であるロビオ(Rovio)を1000億円で買収した。サウジアラビアの投資会社サヴィー・ゲームズ・グループ(Savvy Games Group)が10億ドルを出資したエンブレイサー・グループ(Embracer Group)は、創設以降、買収を繰り返して成長し、所有するIPは920件を超える。

Drake Starによると、2023年のゲーム企業への出資は960件を数え、うち163件が買収だった 。

成功確約のルートはない

マイクロソフトはじめとした上位プレイヤーの強大な買収戦略には、下位プレイヤーが多少の買収で束になってもとても敵わない。では、なぜここまで各社は買収に躍起になるのだろうか。理由のひとつがヒットIPだ。

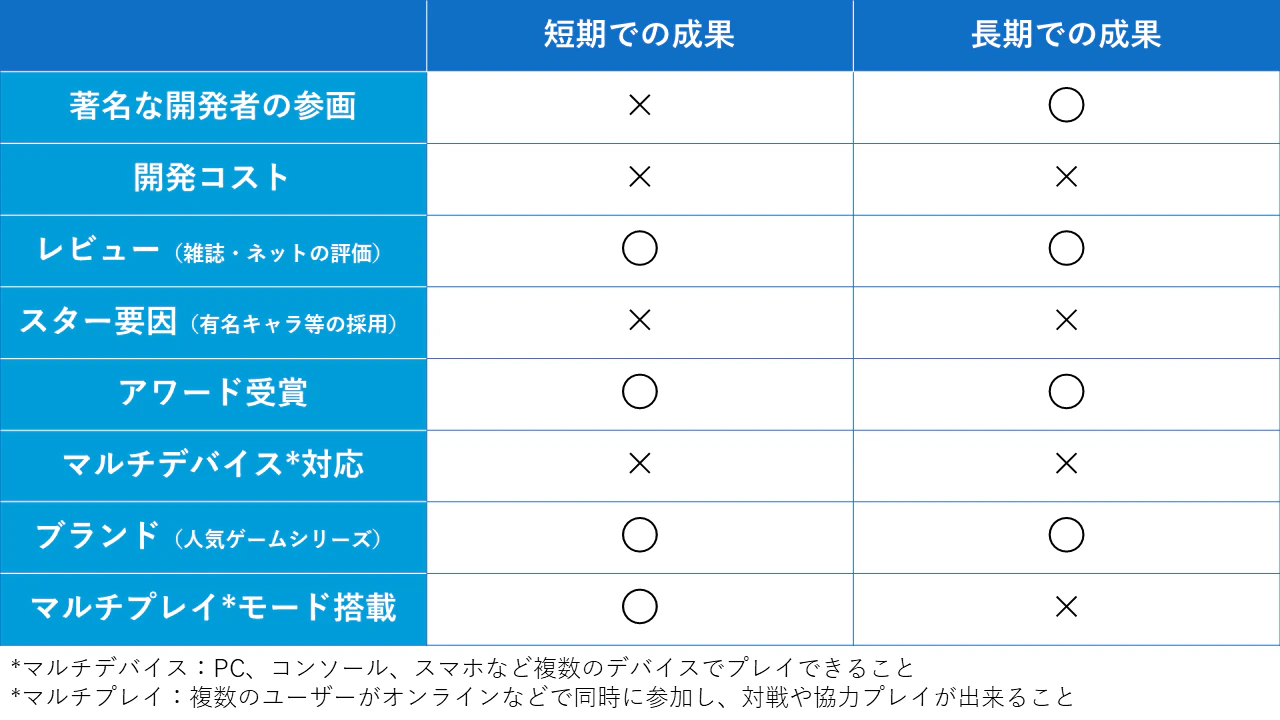

世界では毎年大量の新作ゲームがリリースされるが、実はそのほとんどはコストを回収できるほどの売り上げが立たない。ではどんなゲームならヒットするのか?351本のゲームの長期データから成功要因を調査した実証研究がある。

この研究では、開発コストやアワード受賞など、ゲームの売り上げに影響のありそうな要因を数値化し、実際の売り上げと関連性があるのかを検証している。その結果をまとめたのが下の表だ。

ゲームはリリースしてすぐのヒットもあれば、じわじわと人気が出るパターンがあるため、リリースから3年間の売り上げを、最初の1年半(短期)と、1年半〜3年(長期)に分けて分析してある。

売り上げと関連性がある(有意)要因を見ると、レビューやアワードはリリース後のもので、第三者が判定するため、そもそも作り手はコントロールできない。

売り上げとの相関がある要素の中で開発前や開発中に対応できるものは、ブランドとマルチプレイだろう。マルチプレイ機能は搭載するとして、ブランド=人気シリーズ。「ヒットタイトルの次回作はヒットする」は、周知の事実だ。ゲーム業界における成功のよすがとして最も有力なのがこの「ブランド」であり、それゆえ各社はヒットIPを手中に入れようと日々買収を画策するのである。

ただ、この表で面白いのは関連性がない要因だ。巨額な開発費をつぎ込んでも、超人気デベロッパーを登用しても、有名なキャラクターの使用許可を獲得して盛り込んでも、スベるときはスベるというお手上げの結果が出ている。

実際に、低コストでもヒットするゲームはある。例えば2023年に日本で大ヒットした『スイカゲーム』だ。開発コストは非公表だが、かなり小さいだろう。元々プロジェクターのおまけで開発されたため、ゲーム単体での収益化を狙った開発予算は考えにくい。凝ったグラフィックや作りこんだストーリーはない、いわゆるハイパーカジュアルゲームである。それでもヒットしたのだから、つくづく「成功確約のルートはない」市場である。

ヒットIPは作るより買う方が確実

新作ゲームでのヒットが困難であれば、他社にヒットIPの使用許諾を交渉するか、IPを持つ会社ごと買収してしまう方が確実に収益源を手に入れられる。

買収される側にもメリットはある。現在主流のオンラインゲームでは更新機能(LiveOps)でユーザーを飽きさせない運営を続けるが、ユニティ(Unity)のデータによると50人未満の制作スタジオの40%以上が6か月以内にLiveOpsをやめている。

ユーザーデータを収集し、分析しながらの定期的なアップデートや期間限定イベント開催、アニメとのコラボ……。ヒットIPだろうが維持するには人手も金もかかる。また、オンラインゲームでなくてもヒットIPなら模倣は日常茶飯事だ。著作権保護のためのモニタリングや訴訟もタダではない。大規模な会社だからこそ、ヒットゲームのユーザーを増やし続けられるのだ。

売買双方のメリットは他業界でも

売買の双方にメリットがあるため、ゲーム業界の再編は合理的とも言える。話は少しそれるが、欧米の医薬品業界とも通ずる部分がある。

創薬を手掛ける企業はラボレベルのスタートアップから大企業まで様々だが、長い時間と莫大な研究開発費を投じても、規制当局の承認を得て上市される新薬はごくわずかだ。承認されたとしても、世界中の患者に届けるための生産や流通は、創薬とは別の筋肉が必要だ。グローバルトップの製薬会社に買収されることで、より多くの患者に届けられる。

買収する側のメリットも大きい。特許切れの売上補填、ポートフォリオの拡充、技術者の確保。開発途中の新薬はパイプラインとして育てていける。巨額M&Aが活発な業界なのも頷ける。

話をゲームに戻そう。レッドオーシャンのゲームビジネスで、上位各社はそれぞれ強力なIPを所有しているが、その戦略も強みも異なる。上位に君臨する企業に共通する成功戦略はあるのだろうか。

最終回となる次回は、ゲーム業界の上位プレイヤー5社の戦略をひも解くことで、ゲームビジネス攻略の糸口を探る。また、ゲーム業界の未来に起きる「変革」について考察する。

(第2回終わり)

中村 香央里

グロービス経営大学院 テクノベート経営研究所 副主任研究員

東京大学経済学部卒。三井住友銀行投資銀行部門を経て、SMBC日興証券で日本経済エコノミストとして国内外の機関投資家(債券市場・株式市場)向けにレポート執筆。ユーザベースに入社後は、SPEEDAアナリストとして調査・分析・執筆、新規コンテンツ開発の立ち上げに従事。また、経済メディアNewsPicksの編集部で記者・編集者として情報発信。2023年より現職。

マイページ

マイページ

EN

EN